El año pasado China fue el mayor inversor extranjero en el país, principalmente, mediante compras y fusiones con grupos locales del sector hidrocarburífero. Mientras que sus operaciones se centraron en la cuenca petrolera más importante del país, el Golfo San Jorge, el Estado se mostró ausente.

El año pasado China fue el mayor inversor extranjero en el país, principalmente, mediante compras y fusiones con grupos locales del sector hidrocarburífero. Mientras que sus operaciones se centraron en la cuenca petrolera más importante del país, el Golfo San Jorge, el Estado se mostró ausente.

Por Observatorio Petrolero Sur

16/06/2011. Numerosos analistas internacionales dan por finalizado el mundo unipolar comandado por Estados Unidos –el “sheriff solitario”, como lo denominara el intelectual conservador estadounidense Samuel Huntington-, a partir de la emergencia y consolidación del grupo BRIC, integrado por Brasil, Rusia, India y China, que liderará en los próximos años el crecimiento económico mundial. En este grupo se destaca particularmente el gigante asiático y ex-comunista, la República Popular China (1).

Si nos guiáramos por grandes números este país parece no tener rivales: es el cuarto en superficie y aloja la mayor población mundial -1.325 millones de habitantes-, que registró un aumento del 33% entre 1980 y 2008. En un proceso acelerado de urbanización, cada vez mayores segmentos de su población acceden al mundo del consumo incentivado por planes oficiales: por ejemplo, a partir de 2009 es el mayor mercado de automóviles y celulares, cuenta con 157 millones de personas de “clase media” -superando a EEUU- que llegarán a 500 millones para 2020, consolidándose como el principal mercado de consumo a nivel global (CEPAL, 2011). (2)

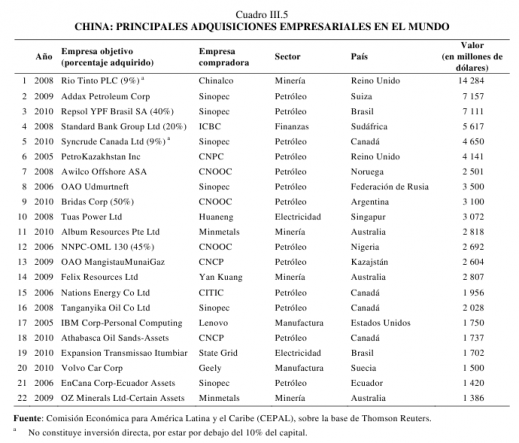

“Tasas chinas” es sinónimo de un ritmo de crecimiento económico vertiginoso: desde el año 2000 su Producto Bruto Interno aumenta en un promedio de 10% anual y se proyecta que siga este curso para los años venideros, superando a EEUU en 2016. Mundialmente el país se ha coronado, al cabo de pocos años, como el mayor exportador, la segunda economía y el segundo productor manufacturero. Estos drásticos cambios en su estructura interna redundan, lógicamente, en su consumo energético, que aumentó un 400% entre 1980 y 2008. El incremento no fue gradual: según informa la Agencia Internacional de Energía (IEA), entre 2000 y 2008 el aumento del consumo de energía fue cuatro veces mayor que en la década previa (IEA, 2010). Entre 2000 y 2009 su consumo incrementó un 46% la demanda de petróleo a nivel mundial, como también lo hizo sobre el acero (incremento del 72%) y el cobre (170%) (CEPAL, 2010). Estos ritmos de crecimiento y consumo energético orientan al gigante asiático a asegurar su provisión de recursos en el globo. En los últimos años, sus empresas han avanzado fuertemente en compras y fusiones de compañías petroleras, mineras y agroindustriales, entre otras.

Si bien en el 2000 consumía la mitad de energía que EEUU, a partir de 2009 se ha convertido en el principal demandante y, al mismo tiempo, en el mayor emisor de CO2. Con respecto a este nuevo escenario el investigador estadounidense Michael T. Klare afirma: “Si se tienen en cuenta el estrecho ligamen entre energía y economía global, así como las crecientes dudas sobre la futura disponibilidad de petróleo y otros combustibles, las decisiones chinas en materia energética pasarán a tener un impacto de largo alcance. Como actor principal en el mercado energético global, China determinará de forma decisiva no sólo los precios que se pagarán por combustibles clave sino también los sistemas energéticos que predominarán de aquí en adelante. Es más: las decisiones chinas en materia energética determinarán si China y Estados Unidos pueden evitar verse arrastrados a una batalla global por la importación de petróleo y si el mundo escapará a un cambio climático de dimensiones catastróficas” (Klare, 2010: s/n).

La provisión de energía que garantiza a China su creciente importancia mundial ha tenido repercusiones en nuestro país. Por un lado la unión entre Bridas y China National Offshore Oil Company (CNOOC), que actualmente controlan la segunda petrolera más importante en territorio nacional, Pan American Energy; y, por otro, la venta de Occidental Argentina -subsidiaria de la norteamericana Oxy- a China Petrochemichal Corporation (Sinopec Group) (3). Ambas, con fuerte presencia en la cuenca del Golfo San Jorge, hacen prever inversiones sustanciales en el sector, corriendo la frontera petrolera hacia el mar.

El Dragón Chino: emergencia de un gigante

La estrategia de desarrollo económico china apuntó en un primer momento a consolidarse como “industria mundial” alentando las inversiones extranjeras en su territorio, y propiciando al mismo tiempo el crecimiento del mercado interno. En este sentido, desde 1993 es el principal receptor de este tipo de inversiones entre los países en desarrollo, pero “la importancia relativa de las empresas transnacionales en su economía ha ido disminuyendo paulatinamente a medida que la economía se desarrollaba y las empresas chinas crecían y adquirían nuevas capacidades” (CEPAL, 2010: 147). Esta estrategia se complementó con una reducción notable de sus exportaciones de productos primarios y manufacturas basadas en recursos naturales, que fueron reemplazadas por mercancías con un alto nivel tecnológico. Un informe publicado recientemente por la Comisión Económica para América Latina y el Caribe (CEPAL) sobre Inversión Extranjera Directa (IED) (4) en esta región resume la dinámica de China y su estrategia económica: “Las estructuras comerciales están pues bien definidas. China importa materias primas de bajo valor agregado y nivel tecnológico y exporta productos manufacturados de creciente nivel tecnológico” (CEPAL, 2010: 148).

La estrategia de desarrollo económico china apuntó en un primer momento a consolidarse como “industria mundial” alentando las inversiones extranjeras en su territorio, y propiciando al mismo tiempo el crecimiento del mercado interno. En este sentido, desde 1993 es el principal receptor de este tipo de inversiones entre los países en desarrollo, pero “la importancia relativa de las empresas transnacionales en su economía ha ido disminuyendo paulatinamente a medida que la economía se desarrollaba y las empresas chinas crecían y adquirían nuevas capacidades” (CEPAL, 2010: 147). Esta estrategia se complementó con una reducción notable de sus exportaciones de productos primarios y manufacturas basadas en recursos naturales, que fueron reemplazadas por mercancías con un alto nivel tecnológico. Un informe publicado recientemente por la Comisión Económica para América Latina y el Caribe (CEPAL) sobre Inversión Extranjera Directa (IED) (4) en esta región resume la dinámica de China y su estrategia económica: “Las estructuras comerciales están pues bien definidas. China importa materias primas de bajo valor agregado y nivel tecnológico y exporta productos manufacturados de creciente nivel tecnológico” (CEPAL, 2010: 148).

Para lograr estos cambios en su economía el país ha estimulado, como decíamos, la IED por parte de trasnacionales pero, forzando al mismo tiempo, alianzas con empresas nacionales. De esta manera, se lograron transferencias tecnológicas y de “desarrollo de capacidades locales en muchas industrias” (CEPAL, 2010: 145). Gracias a estas políticas expansivas estimuladas por los gobiernos chinos las empresas fueron fortalecidas y protegidas en el mercado interno de la competencia extranjera. El informe del Comité analiza que: “Al operar en una economía con altas tasas de crecimiento, muchas empresas, especialmente en los sectores más protegidos de la competencia internacional, han aumentado su tamaño, expandido su capacidad y acumulado utilidades en los últimos años” (CEPAL, 2010: 158). En este sentido, las empresas chinas pasaron de participar del 5% de las exportaciones en 2001 al 30% en 2009 (CEPAL, 2010: 146).

La estrategia de asociaciones implementada en un primer momento dentro de su territorio fue similar a la que posteriormente impulsó su expansión en el globo -preferida por sobre la apertura directa de subsidiarias. El gobierno chino permitió, a partir de 1979, a empresas estatales y, desde 1985, a privadas, que invirtieran en otros países. Pero no fue sino hasta el 2000 que el despliegue en el exterior se estableció como prioridad y se dispuso una batería de beneficios fiscales y planes de créditos subsidiados. Sin embargo, no todo los sectores gozan de estos beneficios, sino que se apoyan las inversiones que apunten a: “adquisición de recursos naturales escasos en China (5), proyectos en manufactura e infraestructura que conlleven la exportación de tecnología china, y proyectos de investigación y desarrollo y adquisiciones que fortalezcan la competitividad global de las empresas chinas.” (CEPAL, 2010: 155).

La expansión de las empresas chinas se mantuvo restringida hasta hace pocos años. Desde 1985 hasta 2007 representó el 1% del total de IED a nivel mundial. En 2008 aumentó al 4% y para 2009 ocupó el quinto puesto desembolsando US$ 18,2 mil millones -13% del total y considerando únicamente compañías petroleras el 61% (IEA, 2011). América Latina no había sido una prioridad: históricamente, hasta el 2009, acumuló el 4% de la IED chinas. Este tipo de inversiones se centraron fuertemente en Asia (40%), Países Desarrollados (38%) y África (18%) (CEPAL, 2010: 153).

Sin embargo, en 2010, se registró un cambio en esta tendencia. Casi la mitad de la inversión global de las empresas chinas tuvo como destino América Latina -US$ 15 mil millones aproximadamente. El gigante asiático se convirtió en el tercer mayor inversionista por detrás de Estados Unidos y Holanda. El informe del Comité prevé que la cuota que corresponde al país asiático seguirá en aumento en los próximos años.

En 2009, de las 10 mayores empresas del mundo, 3 eran estatales chinas -Sinopec y China National Petroleum (hidrocarburos); State Grid (Electricidad). (6) En este sentido, el informe remarca a las estatales en aquellos sectores protegidos del comercio internacional -hidrocarburos, banca, siderurgia, etc.- como las de mayor tamaño. Sin embargo, las empresas privadas, que son individualmente pequeñas, dominan la economía en su conjunto (CEPAL, 2010: 156).

Demanda energética y empresas chinas de hidrocarburos

En 2008 la provisión energética se basó, principalmente, en el consumo de combustibles fósiles: carbón (71%), petróleo (19%), y gas (3%) –este último se ubicó detrás de la energía hidroeléctrica. (7) Hasta principios de la década pasada China fue exportador de crudo, pero, desde 2009, es el segundo importador mundial. Asimismo, la IEA afirma que la producción interna de hidrocarburos se encuentra en su punto máximo, de forma tal que todo aumento de la demanda tiene que provenir de fuentes extranjeras (IEA, 2011). En este sentido, en 2009, mientras la demanda mundial de petróleo y gas caía, China aumentaba sus importaciones. Ese mismo año fue el primero en que la potencia asiática importó más de la mitad de su consumo, con un aumento de 14% con respecto al anterior.

En 2008 la provisión energética se basó, principalmente, en el consumo de combustibles fósiles: carbón (71%), petróleo (19%), y gas (3%) –este último se ubicó detrás de la energía hidroeléctrica. (7) Hasta principios de la década pasada China fue exportador de crudo, pero, desde 2009, es el segundo importador mundial. Asimismo, la IEA afirma que la producción interna de hidrocarburos se encuentra en su punto máximo, de forma tal que todo aumento de la demanda tiene que provenir de fuentes extranjeras (IEA, 2011). En este sentido, en 2009, mientras la demanda mundial de petróleo y gas caía, China aumentaba sus importaciones. Ese mismo año fue el primero en que la potencia asiática importó más de la mitad de su consumo, con un aumento de 14% con respecto al anterior.

De acuerdo a las estimaciones de la IEA el incremento de la demanda de petróleo global se explica por el crecimiento de China. El organismo proyecta que para 2030 el 79% del petróleo que consuma el país provendrá del extranjero.

A fin de satisfacer su creciente demanda de hidrocarburos, y en consonancia con lo que señaláramos más arriba, sus empresas hidrocarburíferas operan hoy en 31 países y han liderado las inversiones en los últimos tiempos. Las tres principales compañías estatales tienen un origen común: el Ministerio de Industria Petrolera y el Ministerio de Industria Química, disueltos en reformas emprendidas en la década de 1980, que buscaron otorgar dinamismo y competitividad en el mercado internacional. China National Petroleum Corporation (CNPC) se especializó en extracción y transporte onshore, Sinopec en refinación y petroquímica y CNOOC apuntó a extracciones offshore (8).

La IED y la primarización de la economía latinoamericana

El citado informe de la CEPAL sostiene que si bien la IED sufrió una fuerte caída en 2009 -debido a la crisis mundial-, en 2010 recuperó el terreno perdido colocando a América Latina como la de mayor crecimiento. (9) Los montos recibidos son récord para la región, únicamente superados en 2008, en una tendencia que se incrementa con el correr de los años. Pero al mismo tiempo la inversión proveniente del exterior se concentra en sectores acotados. La CEPAL afirma que: “En América del Sur (10), la composición de las inversiones muestra que los sectores con mayor recepción de IED fueron los recursos naturales y los servicios, con un 43% y un 30% de participación respectivamente. En comparación con el período 2005-2009 [33%], en 2010 hay un mayor peso de los recursos naturales, lo que muestra una tendencia a la primarización de la IED” (CEPAL, 2010: 58). De las cinco mayores operaciones, tres obedecen a compras de empresas dedicadas a la explotación de hidrocarburos. Estas fueron llevadas adelante por Sinopec, CNOOC y un consorcio liderado por empresas indias (11), ambos países emergentes.

Estos flujos de capital externo refuerzan una tendencia de primarización económica del continente orientada a la exportación de commodities. En el último anuario estadístico de la CEPAL se informa que en la Comunidad Andina (12) el total de exportaciones de productos primarios pasó del 81% en 2008 al 82,3% en 2009; en el Mercosur (13) el aumento fue del 59,8% al 63,1%.

En 2008 el gobierno chino publicó el Documento sobre la política china hacia América Latina y el Caribe. En este afirma: “El Gobierno chino estimula y apoya a las diversas empresas chinas con capacidad y de buena reputación a desplegar la cooperación en inversión en América Latina y el Caribe en materia de manufactura, agricultura, silvicultura, pesquería (sic), energía, explotación de recursos mineros, construcción de infraestructuras, servicios etc., en contribución al desarrollo socio-económico de China y los países de la región”. (14) El cambio de estrategia puede constatarse, como señala el informe de la CEPAL, a partir del crecimiento de las inversiones chinas en la región, fenómeno que se consolidó en 2010. La Comisión afirma que si bien las inversiones se centraron en recursos naturales (92%) se espera una diversificación y aumento de las mismas en manufacturas y la construcción de infraestructura. Las inversiones tienden a incrementar las exportaciones, que hoy se realizan, principalmente sobre los sectores agrícolas -especialmente oleaginosas-, mineros y un marcado ascenso de hidrocarburos. De esta manera, China se situó rápidamente como tercer socio comercial de la región -detrás de Estados Unidos y la Unión Europea. Se prevé que supere a esta última en 2014 como destino de exportación y en 2015 como fuente de importación.

La IED fue la estrategia de adquisición y control de recursos naturales preponderante, seguida por la vía de préstamos a largo plazo a cambio de recursos. Esto se debe principalmente a las fuertes alzas de los precios de las materias primas, fenómeno en el que la demanda china tiene gran responsabilidad. Los acuerdos de financiamiento fueron canalizados generalmente a través del Banco de Desarrollo de China. Bolivia, Ecuador, Brasil y Venezuela (15) han seguido esta línea en el caso de los hidrocarburos. Otro acuerdo fue realizado por la empresa estatal minera Minmetals con la chilena CODELCO. (16) Las donaciones a países exportadores son otra posibilidad que destaca el informe de la CEPAL (2010).

Observando esta tendencia el organismo dependiente de la ONU realizó una nueva edición, en junio de este año con motivo de la visita del vicepresidente chino Xi Jinping a su sede en Santiago de Chile, del estudio “La República Popular China y América Latina y el Caribe: hacia una nueva fase en el vínculo económico y comercial”. En el mismo se insta a alterar la tendencia de primarización de las exportaciones como eje prioritario.

Materias primas made in Argentina

En 2004, el presidente chino Hu Jintao visitó nuestro país y junto al entonces primer mandatario Néstor Kirchner se firmó el “Memorando de Entendimiento entre la República Argentina y la República Popular China sobre Cooperación en Materia de Comercio e Inversiones”(17). En este documento se encuentran los lineamientos estratégicos para la región que se plantearon previamente: “Ambas partes manifiestan su voluntad de cooperar activamente en los siguientes sectores: infraestructura, incluido el transporte de pasajeros, vivienda, energía, agricultura, industrias básicas, telecomunicaciones, minería y otros sectores de interés mutuo. En dichas esferas, el Gobierno de la R. P. China estimulará a las instituciones financieras chinas a otorgar apoyo crediticio y facilidades de financiamiento a las empresas de ese origen con proyectos de factibilidad aprobada para su ejecución en la República Argentina.”Otros puntos sobre los que se hizo hincapié fueron las transferencias tecnológicas y de conocimiento, y el trabajo conjunto en regulación sanitaria.

Las visitas y acuerdos continuaron. La presidenta Cristina Fernández viajó al país asiático en julio de 2010, y la ministra de Industria Débora Giorgi lo hizo en otra oportunidad ese mismo año. En mayo de 2011 arribó a Argentina el Ministro de Comercio de China, Chen Deming, junto a funcionarios de la cartera y ochenta empresarios en busca de negocios. El parte de prensa de la Cancillería argentina informó que se avanzaría en acuerdos y reuniones entre la comitiva, funcionarios públicos y empresarios argentinos (Prensa Cancillería, 10/5/2011). Los nuevos acuerdos según el canciller argentino, Héctor Timerman, buscan “armonizar (…) las exportaciones [para que] estén balanceadas entre productos primarios y productos con valor agregado, o sea productos industriales” (Telam, 12/5/2011). Este parece ser más un deseo a largo plazo, visto y considerando la división de roles económicos existente en la relación hasta el momento. Funcionarios del gobierno declararon: “Actualmente las inversiones chinas en el país son de 14.000 millones de dólares. Esto representaría 5.800 puestos de trabajo. En la reunión nos dijeron que están dispuestos a duplicar sus inversiones” (Página/12, 13/5/2011).

El comercio entre ambos países viene creciendo a pasos agigantados. Sin embargo, recién en el año último las adquisiciones chinas alcanzaron tapa de diarios, cuando la potencia oriental se coronó como el primer inversor y segundo socio comercial del país. En cuanto a las inversiones chinas en la región en 2010, según el informe de la CEPAL, Argentina fue el segundo destino, detrás de Brasil. La mayor parte del desembolso correspondió a la compra de acciones de Bridas y PAE, por parte de CNOOC, y de Occidental Argentina por parte de Sinopec, que sumaron US$ 9.050 millones, según el cálculo de la Comisión.

También hubo avances en diversos emprendimientos ligados a recursos naturales, entre los que se destacan la compra de la canadiense Andean –titular del proyecto minero Cerro Negro, en la provincia de Santa Cruz- por parte de China Gold. En tanto San He Hopefull Grain & Oil Group anunció inversiones en explotaciones de cobre y hierro en Jujuy, Shangdon Group firmó un convenio con la provincia de La Rioja para minería (18) y la provincia de Río Negro acordó facilitar a la empresa estatal China Heilongjiang Beidahuang State Farms Business Trade Group 300.000 hectáreas para el cultivo de soja. (19)

Asimismo, se realizaron anuncios de inversiones de menor envergadura en otros sectores. Huawei incrementará su producción de celulares y comenzará a construir modems 3G, Midea invertirá en la fabricación de electrodomésticos, Pony en indumentaria y calzado, y el grupo Roggio -de capitales nacionales- se asociará con la china Energía y Química para la producción de urea en Tierra del Fuego –el proyecto también comprende la construcción de una termoeléctrica, para abastecer la planta, y la refacción del puerto (Oilproduction, 31/1/2011). (20)

Otro anuncio, en este sentido, fue la rehabilitación del Belgrano Cargas por la China National Machinery & Equipment. Esta red de ferrocarriles abarca buena parte del norte argentino (21), donde existen importantes zonas sojeras y mineras, y requiere un reacondicionamiento total. El periodista Roberto Navarro, del diario Página/12, afirmó que con la refacción de los 3.200 km de vías contempladas “se podrá transportar diez millones de toneladas de granos, hidrocarburos, minerales y otras cargas, que en la actualidad son movidas por camiones” (Página/12, 18/5/2011). El Banco de Desarrollo de China aportaría la gran mayoría -US$ 2.600 millones-, pero también lo harían el Banco Mundial, la Corporación Andina de Fomento y el propio Tesoro Nacional. La motivación principal es el abaratamiento de costos, ya que el transporte por ferrocarril implica un 80% menos que el uso de camiones.

Inversiones petroleras

Las inversiones más fuertes del país asiático en Argentina durante 2010 fueron la asociación de Bridas/PAE y CNOOC, y la compra total de Occidental Argentina por Sinopec, ambas integrantes del conglomerado de empresas estatales del gigante asiático. Previamente, el sector privado había realizado inversiones en hidrocarburos en nuestro país, aunque las operaciones fueron de menor monto y se centraron principalmente en exploración de áreas secundarias.

New Times Energy Group es una empresa con sede en Hong Kong. En su reporte anual de 2009 anunció el ingreso mediante la adquisición de la participación en dos áreas de la provincia de Salta (New Times, 2009). Uno de los vendedores fue JHP Engineering, empresa de capitales del mismo origen, que había participado en las rondas licitatorias de áreas exploratorias en esa provincia. Otro de los vendedores fue el empresario argentino Daniel Lalín, quien en los últimos años inició negociaciones con el grupo chino Mayer Holdings para la venta de áreas en Mendoza, a través de su empresa Maxipetrol-Petroleros de Occidente. El informe anual de 2010 de esta última afirma que la venta finalmente no se concretó (Mayer Holdings, 2010).

CNOOC: historia y actualidad

Cualquier compañía comprometida con el crecimiento debe necesariamente luchar por mayor espacio de crecimiento y porción de mercado en orden de generar más valor. […] CNOOC Ltd. no se limitará, y no debería hacerlo, a su tamaño actual. Fu Chengyu, Presidente de CNOOC

China National Offshore Oil Company fue creada a principios de la década de 1980 para garantizar el monopolio en exploración y explotación de yacimientos offshore en el mar de China, segmento en el cual se especializa. Hoy es la cuarta empresa hidrocarburífera china y se encuentra entre las veinte empresas más grandes del país. En su reporte anual de 2010 informa que, además de cuatro áreas offshore fronteras adentro, opera en Indonesia, Australia, Nigeria, Iraq, Argentina y los Estados Unidos. El CEO [Director ejecutivo] y vicepresidente, Yang Hua, al destacar los logros del año pasado para sus operaciones fuera del país marca dos puntos importantes para Argentina. Primero que nada su ingreso a Latinoamérica a través de PAE, pero también su debut en shale oil y shale gas en EEUU. A fines de 2010, la provincia de Neuquén y la multinacional española Repsol-YPF anunciaron el descubrimiento de importantes reservas de hidrocarburos no convencionales, y este año la Agencia de Energía de Estados Unidos posicionó a nuestro país como la tercera reserva mundial de gas no convencional.

China National Offshore Oil Company fue creada a principios de la década de 1980 para garantizar el monopolio en exploración y explotación de yacimientos offshore en el mar de China, segmento en el cual se especializa. Hoy es la cuarta empresa hidrocarburífera china y se encuentra entre las veinte empresas más grandes del país. En su reporte anual de 2010 informa que, además de cuatro áreas offshore fronteras adentro, opera en Indonesia, Australia, Nigeria, Iraq, Argentina y los Estados Unidos. El CEO [Director ejecutivo] y vicepresidente, Yang Hua, al destacar los logros del año pasado para sus operaciones fuera del país marca dos puntos importantes para Argentina. Primero que nada su ingreso a Latinoamérica a través de PAE, pero también su debut en shale oil y shale gas en EEUU. A fines de 2010, la provincia de Neuquén y la multinacional española Repsol-YPF anunciaron el descubrimiento de importantes reservas de hidrocarburos no convencionales, y este año la Agencia de Energía de Estados Unidos posicionó a nuestro país como la tercera reserva mundial de gas no convencional.

Balance 2010 y previsiones

En su balance 2010 la empresa destaca un aumento en la producción del 44,4% respecto de 2009, a raíz de:

• el desarrollo de nuevos proyectos en los últimos dos años -de los cuales 9, ubicados en el este y el sur del Mar de China entraron en funcionamiento en 2010-,

• la buena performance de los yacimientos en producción,

• y la contribución de las nuevas adquisiciones de activos, entre las que ocupa un lugar fundamental el ingreso a Bridas, y la posterior compra de Pan American Energy.

Con estos resultados, se superaron ampliamente las expectativas de crecimiento promedio anual para el período 2006-2010, que en 2005 se habían establecido en el orden del 7-11%, y finalmente llegaron al 16,3%. A pesar del crecimiento en la extracción, el año pasado la compañía también alcanzó su mayor tasa de reemplazo de reservas, llegando al 202%. El CEO de la empresa sostuvo que la adquisición y descubrimiento de reservas será uno de los principales objetivos, habida cuenta de los fuertes incrementos de los niveles de producción.

Entre sus objetivos para 2011, la empresa buscará continuar con su crecimiento en la producción, alcanzando los 355-365 mmboe (22), para lo cual será fundamental la contribución que realicen las inversiones fuera de China. En este sentido, son reveladoras las previsiones que se hacen para 2015: si en 2010 la distribución de la producción fue de 80% en la zona offshore china, y 20% en las inversiones en el extranjero, esos porcentajes variarían a 66% y 33% en 2015.

También buscará redoblar los esfuerzos en exploración a partir de la perforación de 96 nuevos pozos, la realización de 19.967 km2 de sísmica 2D y 17.129 km2 de sísmica 3D, y el fortalecimiento de la exploración en aguas profundas, con 4 proyectos en la zona offshore del sur del Mar de China.

Se realizarán inversiones de capital por US$ 8.770 millones, de los cuales US$ 1.560 estarán destinados a exploración, US$ 5.050 para desarrollo y US$ 2.020 a la producción, y significarán un incremento del 72,9% respecto a 2010.

El desembarco de CNOOC en Bridas

A mediados de marzo de 2010 CNOOC adquirió el 50% del grupo Bridas, propiedad de la familia Bulgheroni, abonando US$ 3.100 millones. La compra formó parte de una estrategia de crecimiento a más largo plazo, centrada en el aumento de las reservas y la producción, y el desarrollo de yacimientos de gas natural. Con la adquisición de Bridas, CNOOC completó un abanico de inversiones que comprende activos en África, Asia, Oceanía, Norteamérica, Trinidad y Tobago, y en particular en tres países de América Latina: Bolivia, Chile y Argentina.

Según un informe de la propia empresa, la asociación con Bridas es estratégica para el ingreso de la compañía en América Latina, región que ofrece “significativas oportunidades de crecimiento y potencial de recursos”, entre los que se incluyen:

– Los recientes y substanciales descubrimientos en Brasil, que han sido sumamente significativos para el sector upstream en la región;

– Un fuerte crecimiento de las perforaciones en búsqueda de yacimientos, con récord de pozos durante 2008, siendo una de las regiones con mayor crecimiento de los desembolsos de capital en este rubro;

– Potencial acceso a grandes reservas;

– Respuestas positivas de los actores centrales de la industria en recientes rondas licitatorias;

– Y finalmente un “ambiente favorable a los negocios”, en el que se destaca que “muchos países latinoamericanos presentan un perfil macroeconómico y político estable en los últimos años […] respondiendo bien a la reciente crisis con recuperaciones más rápidas que las esperadas”. Asimismo, afirma que los “niveles de riesgo” han disminuido en ciertos países, como evidencian las mejoras en los ratings de crédito de Perú, Colombia y Brasil.

Argentina en particular, “ofrece un ambiente macroeconómico relativamente estable”, y las previsiones de crecimiento económico a largo plazo anticipan un fuerte aumento en la demanda de energía en los próximos años. El informe también destaca la existencia de un “ambiente favorable para la industria”, debido a los planes de promoción de la actividad hidrocarburífera, llevados adelante por el gobierno como Gas Plus y Petróleo Plus.

La misma presentación reconoce que la formación de una alianza con un actor local “es crítica” para el éxito de CNOOC en su proceso expansivo, y destaca la complementariedad de la experiencia de Bridas en explotaciones de petróleo y gas onshore, con la trayectoria de CNOOC en el ámbito offshore. En este sentido, se señala que “Bridas proporciona una oportunidad única a CNOOC para ingresar al mercado Latinoamericano”, ya que al momento de realizar la operación contaba con reservas probadas por 636 mmboe, una producción promedio de 92 mboepd (23), y un “significativo potencial upstream de proyectos en desarrollo y exploración”, como la posibilidad de operaciones offshore en el Golfo San Jorge. Durante 2010 la empresa extrajo el 18,6% del petróleo y 12,5% del gas del país.

Bridas también contaba con costos totales por barril -sin incluir gastos por exploración e impuestos a la exportación- por US$ 17,1, aventajando ampliamente en competitividad a otras empresas de la misma talla. A su vez, entre 2001 y 2009 había logrado incrementos del 47% en la extracción de petróleo, y del 101% en la de gas, superando holgadamente a otras compañías que operan en territorio nacional y que presentaban caídas del 27% y del 3% respectivamente. La empresa china destacaba la posibilidad, a su vez, de aumentar la producción incrementando las tasas de recuperación en los yacimientos maduros utilizando nuevas tecnologías.

El ingreso a Bridas significaba, de por sí, inmediatas adiciones en las reservas probadas y en la producción de CNOOC, que ascenderían a 2.833 mmboe (+13%) y 577 mboepd (+9%). Sin embargo, una de las consecuencias más destacables para la compañía china, en consonancia con su plan estratégico, es la diversificación geográfica que la adquisición representaba.

Avance sobre PAE y la consolidación de un emporio

En noviembre de 2010 se formalizó la compra del 60% de PAE, en manos de British Petroleum, por parte de Bridas. Con el desastre ambiental del Golfo de México (24) a cuestas, la compañía inglesa necesitaba rápidamente afrontar los altos costos económicos y financieros por los que atravesaba. La operación se concretó en más de US$ 7 mil millones (Ámbito Financiero, 29/11/2010). La participación de los Bulgheroni aumentó, ya que ahora PAE es compartida en partes iguales con CNOOC, mientras que con BP eran dueños del 40% de la compañía.

En noviembre de 2010 se formalizó la compra del 60% de PAE, en manos de British Petroleum, por parte de Bridas. Con el desastre ambiental del Golfo de México (24) a cuestas, la compañía inglesa necesitaba rápidamente afrontar los altos costos económicos y financieros por los que atravesaba. La operación se concretó en más de US$ 7 mil millones (Ámbito Financiero, 29/11/2010). La participación de los Bulgheroni aumentó, ya que ahora PAE es compartida en partes iguales con CNOOC, mientras que con BP eran dueños del 40% de la compañía.

Al momento de formalizar la adquisición del 50% de Bridas, la empresa estatal china ya resaltaba los activos en manos de Pan American Energy, entre los que sobresalía Cerro Dragón, que en diciembre de 2009 concentraba el 60% de las reservas y la producción de la empresa. Si bien es un yacimiento maduro -se explota hace más de 40 años- continúa siendo el más productivo del país y donde se encuentra la mayor cantidad de reservas petroleras a nivel nacional. (25) En 2007 se extendió la concesión, que finalizaba en 2017, por cuarenta años más. (26)

Asimismo, PAE explota el 52% del área Acambuco, en Salta. Ésta contiene más de la mitad de las reservas probadas de gas en la provincia, siendo la segunda a nivel nacional. Otros activos que resaltaban eran el 25% de la Cuenca Marina Austral, operada por Total, el yacimiento más grande de Tierra del Fuego. Para exploración offshore destacaban como “fascinante” el bloque M del Golfo San Jorge, con un 90% de participación de PAE. En esta área, de 9 mil km2, se está realizando exploración 3D.

En febrero de este año PAE compró el 100% de Esso, filial de Exxon-Mobil en Argentina. Esto le permitió adquirir una red de más de 700 estaciones de servicio, una refinería, planta de lubricantes y terminales de distribución de combustibles distribuidos en todo el país, Uruguay y Paraguay. Desde ese momento, la firma es considerada una empresa “integrada”, ya que participa en todos los eslabones de la industria, alcanzando el lugar que ocupaban Repsol-YPF y, en menor medida, Petrobras y Oil de Cristobal López (La Nación, 2/3/2011). Carlos y Alejandro Bulgheroni, en abril de 2011, eran los empresarios más ricos del país con US$ 5.100 millones en su haber, según la revista norteamericana Fortune (La Nación, 30/4/2011). A un ritmo vertiginoso, en poco menos de un año, CNOOC se hizo del control de la mitad de la segunda petrolera del país, primera en reservas de petróleo, cuenta con presencia en todas las etapas de la industria y extiende sus operaciones a diversos países de la región. Al mismo tiempo, los Bulgheroni aumentaron su participación en el negocio.

De esta manera, CNOOC lograba el objetivo de diversificar y acopiar fuentes hidrocarburíferas. De no contar con presencia en Latinoamérica hoy 21,9% de sus reservas probadas se encuentran en la región y a partir de ello logró aumentar sus reservas de petróleo en un 28% y su producción en un 18%.

En las conclusiones expuestas por CNOOC se hacía hincapié en tres puntos fundamentales de la operación. En primer lugar, la fortaleza de la asociación con los Bulgheroni y el incremento de la participación de estos últimos en el negocio, lo cual demuestra la fortaleza de una alianza que los chinos consideran vital en sus operaciones. En segundo lugar, la estimulación de los negocios en la región ya que refuerza el ritmo de producción y exploración. Por último, un potencial de exploración “enorme” (CNOOC, 2010). Puntos, que si bien no definen los próximos pasos concretos, sí alumbran el camino por el cual CNOOC planea seguir.

Occidental: yankees go home!

Sinopec es la empresa china más grande en su país. Globalmente es la séptima empresa mundial, la cuarta en el sector de hidrocarburos, segunda en capacidad de refinación y primera en cantidad de estaciones de servicio. Si bien dentro del conglomerado de empresas chinas dedicadas al sector ésta se especializa en procesamiento y distribución, cuenta con importantes participaciones en upstream, extrayendo a niveles apenas por debajo de CNOOC.

A diferencia de esta última, Sinopec ya se encontraba en la región. Además de la mencionada adquisición del 40% de Repsol-Brasil en 2010 -que posee concesiones en el yacimiento hidrocarburífero presal, tercera reserva mundial (27)-, avanzó en Ecuador -45% de Encana en 2006- y Colombia -50% de Orimex en 2006. Todas estas compras fueron en el sector upstream (CEPAL, 2010).

A fines del año pasado Sinopec desembolsó US$ 2.450 millones por la sucursal argentina de Oxy (28). Esto le permitió acceder a 23 concesiones de exploración y explotación posicionándose principalmente en Santa Cruz, Chubut y Mendoza (Clarín, 10/12/2010). En 2010, de acuerdo a los niveles de extracción de petróleo, Occidental era la quinta en el país (6,4%), apenas por debajo de la filial de Petrobras. En cuanto al gas, sus niveles de extracción la posicionaban décima (1,5%), muy por detrás de los líderes Total e YPF. Pero su presencia se concentra fuertemente en Santa Cruz: es el operador de áreas que alojan el 42,1% de petróleo (incluida la rica El Huemul) y casi el 20% del gas, del cual es el segundo extractor.

En mayo del año pasado se extendieron por otros diez años las concesiones que finalizaban en 2017.

La IED en Argentina, antecedentes en el sector hidrocarburífero

Los recientes cambios en la industria petrolera del país, motivados por el ingreso de capitales extranjeros, tienen un antecedente cercano en nuestra. Durante los años 1993 y 2002 se produjeron importantes ventas en toda la industria -tanto la privatización definitiva de YPF como de activos de diversos capitales nacionales- que dieron lugar a la principal característica del sector en la actualidad: la presencia hegemónica del capital privado extranjero.

Los movimientos más importantes fueron: la privatización gradual de YPF a partir de 1993, que culminó con su venta total a Repsol en 1999; ese mismo año la adquisición de Petrolera San Jorge por Chevron, la fusión entre Amoco Argentina y Bridas (29), la compra de Astra y del 45% de Pluspetrol por parte de Repsol y la compra de Pecom Energía por parte de Petrobras (Campodónico, 2004). El investigador Humberto Campodónico afirma que: “Así, en el año 2002, las empresas extranjeras controlaban cerca del 88% de la producción y del 91% de las reservas de petróleo, y alrededor del 70% de la producción y de las reservas de gas del país” (Campodónico, 2004: 26). Diversos investigadores explican la voraz explotación de la que fueron objeto los hidrocarburos, a partir de esta preeminencia del capital privado –extranjero o no-, que culminó con recurrentes crisis energéticas, y sustanciales caídas de reservas. (30) El cambio de recurso estratégico, de dominio público, a commoditie exportable, de dominio privado, es una tendencia que hoy continúa.

Pero también hay otro factor previo a estos movimientos. El economista Eduardo Basualdo (2006) remarca que en el proceso de privatizaciones, y posterior extranjerización, se formó una “comunidad de negocios” entre el capital trasnacional (empresas y banca) y, lo que él llama “oligarquía diversificada”, los grandes grupos de capital nacional. La reforma estructural emprendida no puede entenderse sin el poder de lobby e incidencia de estos sectores, que luego fue aprovechado por el capital transnacional. El proceso de venta, posterior a 1994, permitió a los grandes grupos argentinos acumular grandes sumas que luego, en parte, relocalizaron en el sector agroindustrial, pero que en su gran mayoría fueron fugadas al exterior.

Otro punto importante es que la compra de activos en manos estatales o de capital nacional fue importante no únicamente por los recursos presentes en Argentina, sino por su presencia en diversos países de la región. En este sentido, Kozulj (2002) y Campodónico (2004) corroboran un proceso de concentración por parte de trasnacionales de capital horizontal y vertical (31) a nivel latinoamericano usando como trampolín las empresas argentinas, siendo el caso de YPF el más conocido.

Las afirmaciones de los ejecutivos chinos y la compra de activos en Argentina con visión regional se inscribieron en esta apuesta estratégica. Tanto los informes de la CEPAL como de la IEA citados destacan la necesidad energética de China, pero al mismo tiempo enfatizan la creciente autonomía de las empresas estatales respecto del control gubernamental. En este sentido, dichas compañías han iniciado, hace años, un viraje hacia prácticas similares a las de otras empresas trasnacionales, de forma que lo que extraen se destina tanto a la exportación hacia China u otros países, como también hacia mercados internos, de resultar rentable. Ambos organismos coinciden en que la tendencia de fuertes inversiones para la compra de activos será similar para incrementar la producción en sus flamantes adquisiciones. En definitiva, se buscará extender las fronteras y aumentar la explotación de los recursos.

Al mismo tiempo, las dos empresas chinas han adquirido compañías con mayor presencia en el sector upstream petrolero, más que gasífero o downstream. Tanto PAE como Occidental tienen importantes inversiones en la cuenca del Golfo San Jorge, donde las áreas más importantes ya se encuentran concesionadas por varias décadas. La cuenca es la reserva más grande del país en petróleo y en ella hay amplias intenciones de expansión marítima. Asimismo, es la única que hoy está exportando crudo sin procesar (32), mientras en el país aumentan las importaciones de hidrocarburos.

Y tal vez uno de los grandes ausentes en todo este proceso es el Estado. Salvo algunas declaraciones por parte de funcionarios provinciales, no hubo ningún organismo que emitiera opinión al respecto. Las transacciones quedaron libradas al poder de negociación entre los grandes beneficiarios, grupos nacionales y trasnacionales, al tiempo que los recursos energéticos del país no remiten interés, aparentemente, para las autoridades competentes.

Notas

1- China si bien se destaca no es una excepción. La Agencia Internacional de Energía prevé que para 2035 el aumento de los niveles de demanda global energética estarán impulsados principalmente por los países emergentes, China acapararía un 36% de esta demanda (IEA, 2010).

2- La crisis mundial de los últimos tiempos poco afectó al país asiático, ya que ha reemplazado a las exportaciones, como factor de crecimiento económico, por la estimulación del mercado interno (CEPAL, 2011).

3- Sinopec Group controla a China Petroleum & Chemical Company (Sinopec Corp.). De aquí en adelante se usará Sinopec.

4- La IED es el índice que calcula los niveles de inversión que depositan empresas trasnacionales en un país por plazos medianos o largos. Esto puede hacerse mediante compra de otra empresa o fusiones. Su cálculo es pertinente a la hora de tener en cuenta el nivel de intervención por parte de conglomerados trasnacionales en los países.

5- Y de estas prioridades las mayores inversiones se concentraron fuertemente en el sector de recursos naturales mineros y energéticos (61%) (CEPAL, 2010: 151).

6- Fortune Global Top 500 según ventas en 2009 (CEPAL, 2010).

7- U.S. Energy Information Administration; China Background; http://www.eia.gov/countries/cab.cfm?fips=CH

8- Offshore: Actividad hidrocarburífera que se realiza costas afuera, sobre lecho marítimo. Onshore: Actividad hidrocarburífera que se realiza en territorio continental.

9- En 2010 los países que mayores niveles de inversión recibieron fueron Brasil -48 mil millones de dólares- y Chile -15 mil millones de dólares-. Argentina -6 mil millones de dólares- se posicionó detrás de estos, Perú y Colombia (CEPAL, 2010: 159).

10- El informe destaca que la estrategia sobre acaparamiento de recursos naturales acontece principalmente en América del Sur; para el caso de México y el Caribe la IED se orientó principalmente a manufacturas y servicios, relegando inversiones en recursos naturales al 5%.

11- Adquisiciones del 40% Repsol-YPF Brasil, 50% de Bridas y el campo estatal Carabobo en Venezuela respectivamente. Por lo pronto, las otras compras fueron del grupo Telefónica de España y el grupo Heineken de Países Bajos (CEPAL, 2010).

12- La Comunidad Andina está integrada por Colombia, Ecuador, Perú y Bolivia.

13- Mercado Común del Sur integrado por Argentina Brasil, Paraguay y Uruguay. Venezuela está en proceso de integración.

14- Documento disponible en: http://www.politica-china.org/imxd/noticias/doc/1225872371Texto_integro_del_Documento_sobre_la_Politica_de_China_hacia.pdf

15- Los préstamos realizados por el Banco son devueltos en barriles de petróleo. En el caso venezolano la cantidad de barriles por día que tiene que entregar representan un 10% de las exportaciones anuales actuales (CEPAL, 2010).

16- Mismo régimen que el anterior pero la devolución en base a cobre.

17- Disponible en http://edant.clarin.com/diario/2004/11/18/um/memorando.doc

18- En el cerro de Famatina, departamento Chilecito.

19- Estos anuncios tuvieron un rol activo por parte de los gobernadores provinciales. En el 2010 tanto Luis Beder Herrera (gobernador de La Rioja) como Miguel Saiz (gobernador de Río Negro) visitaron China.

20- Estas obras de infraestructura son centrales para garantizar las exportaciones. El informe de la CEPAL destaca este sector como el de mayor recepción de inversiones luego de energía y minería.

21- 10.840 km de vías que se extienden desde Buenos Aires hasta Jujuy, exceptuando las provincias del litoral.

22- Millones de barriles de petróleo.

23- Mil barriles de petróleo por día.

24- El año pasado en el Golfo de México se produjo el vertido de crudo más grande sobre una explotación marina. Debido a una explosión, que mató a 11 trabajadores e hirió a otros 17, por más de tres meses se calcula que se derramaron en promedio 53 mil barriles por día.

25- En 2009 Cerro Dragón (teniendo en cuenta su presencia en las provincias de Chubut y Santa Cruz) alojaba el 33,7% de las reservas de petróleo.

26- La concesión se otorgó en 1997 bajo el gobierno de Carlos Menem. A meses de sancionarse la “ley corta” (N° 26.197), en 2007, se renegoció el contrato y se extendió por 30 años, en medio de fuertes debates y acusaciones. Víctor Bravo calculó que, de acuerdo a los valores de 2006 (US$ 36 el barril) que son mucho menores a los actuales (entre US$ 90 y US$ 100), ingresarían a las arcas de PAE un monto tres veces superior a lo que destinaría a inversiones y pago de regalías (Infomoreno Nº 197, 24/5/2007). Fabiana Arencibia, del colectivo Red Eco, afirmó que los ingresos estimados de PAE serían 16 veces superiores a los provinciales y, a su vez, que el contrato establecía la imposibilidad de aumentar las regalías (del 12%) (Red Eco, 17/7/2007).

27- Yacimiento offshore brasileño, en la Bahía de Santos. Los hidrocarburos se encuentran debajo de una capa de sal de hasta 2.000 m, a una profundidad que oscila entre 5.000 y 7.000 m por debajo del nivel del mar.

28- De capitales estadounidenses, cuarta en tamaño dentro de su país, tiene presencia en diversas regiones del mundo: EEUU, Iraq, Libia, Qatar, Bolivia, Colombia, entre otras. Oxy relocalizó inversiones en Brasil y EEUU con los ingresos por esta venta.

29- Al poco tiempo Amoco es absorbida por British Petroleum.

30- Ver Campodónico (2004), Kozulj (2002) y Mansilla (2007), entre otros.

31- Se toma como referencia la cadena productiva. La concentración de capital es vertical cuando, por ejemplo, una empresa que se dedica a extraer hidrocarburos adquiere otra que comercializa. El caso de concentración horizontal es cuando, por ejemplo, una empresa que se dedica a la extracción de hidrocarburos adquiere otra que hace el mismo trabajo.

32- Para el 2010 se exportó crudo sin procesar por un monto de poco más de US$ 2 mil millones desde Chubut (primer producto con el 61,7% de las exportaciones totales de la provincia). China fue el cuarto destino de estas exportaciones (17%) y casi su totalidad obedeció a compras del sector petrolero. En Santa Cruz, en el mismo año, se exportó crudo sin procesar por US$ 506,1 millones (primer producto con el 31,7% de las exportaciones totales de la provincia). China fue el quinto destino (9%) y casi la totalidad obedeció al rubro hidrocarburífero (Ministerio de Economía y Finanzas Públicas, 2011)

Bibliografía

Campodónico, H. (2004). Reformas e inversión en la industria de hidrocarburos de América Latina. Santiago de Chile: División de Recursos Naturales e Infraestructura de la CEPAL. Disponible en: http://www.eclac.org/publicaciones/xml/1/20461/Lcl2200e.pdf

Basualdo, E. (2006). Estudios de historia económica argentina. Buenos Aires: Siglo XXI

Klare, M. (2010). China: la superpotencia energética del siglo XXI. Sin Permiso. Disponible en: http://www.sinpermiso.info/textos/index.php?id=3597

Kozulj, R. (2002). Balance de la privatización de la industria petrolera en Argentina y su su impacto sobre las inversiones y la competencia en los mercados minoristas de combustibles. Santiago de Chile: División de Recursos Naturales e Infraestructura de la CEPAL. Disponible en: www.eclac.org/publicaciones/xml/9/11089/Lcl1761-P-E.pdf

Mansilla, D. (2007). Hidrocarburos y política energética. Buenos Aires: Ediciones del CCC.

Información de agencias oficiales

Comisión Económica para América Latina (CEPAL). (2010). La inversión extranjera directa en América Latina y el Caribe. Santiago de Chile. Disponible en: http://www.eclac.org/cgi-bin/getProd.asp?xml=%20/publicaciones/xml/9/43289/P43289.xml&xsl=/ddpe/tpl/p9f.xsl%20&base=/tpl/top-bottom.xslt

Comisión Económica para América Latina (CEPAL). (2011). La República Popular China y América Latina y el Caribe, hacia una nueva fase en el vínculo económico y comercial. Santiago de Chile. Disponible en: http://www.eclac.cl/publicaciones/xml/6/43666/La_Republica_Popular_China_y_America_Latina_y_el_Caribe_trade.pdf

International Energy Agency (IEA). (2010). World Energy Outlook 2010. París.

International Energy Agency (IEA). (2011). Overseas investments by chinese national oil companies. Assesing the drivers and impacts. París. Disponible en: http://www.iea.org/papers/2011/overseas_china.pdf

Ministerio de Economía y Finanzas Públicas de la República Argentina. Dirección Nacional de Programación Económica Regional. (2011). Complejos Exportadores Provinciales, Informe Anual 2010. Disponible en: http://www.mecon.gov.ar/peconomica/dnper/complejos_exportaciones_provinciales_2010.pdf

Ministerio de Planificación. Secretaría de Energía. (2011). Planillas de producción y reservas. Disponibles en: http://energia3.mecon.gov.ar/hidrocarburos/home_pet.php?idpagina=1608

Prensa Cancillería, 10/5/2011: “Visita del Ministro de Comercio Chino”. Recuperado de: http://www.cancilleria.gov.ar/portal/prensa/rssfeed.php?id=5205

Información oficial de empresas

CNOOC Limited. (2010). 2010 Annual report. Hong Kong. Disponible en: http://www.cnoocltd.com/encnoocltd/tzzgx/dqbd/nianbao/images/201147767.pdf

CNOOC Limited. (2010). CNOOC Ltd. established joint venture with Bridas Energy Holdings. Hong Kong. Disponible en: http://www.cnoocltd.com/encnoocltd/tzzgx/yjhtjcl/Presentations/images/2010314651.pdf

CNOOC Limited. (2011). 2011 Strategy preview analyst briefing. Hong Kong. Disponible en: http://www.cnoocltd.com/encnoocltd/tzzgx/yjhtjcl/Presentations/images/2011127754.pdf

CNOOC Limited. (2010). The Successful Deal Continues Increasing Stakes in PAE through Bridas Corporation. Disponible en: http://www.cnoocltd.com/encnoocltd/tzzgx/yjhtjcl/Presentations/images/20101128729.pdf

New Times Energy Group. (2009). Annual report. Hong Kong. Disponible en: http://www.166hk.com/eng/ir/reports.php

Mayer Holdings Limited. (2010). Annual report 2010. Hong Kong. Disponible en: http://www.irasia.com/listco/hk/mayer/annual/index.htm

Sinopec Corporation. (2010). 2010 Annual report and accounts. Hong Kong. Disponible en: http://english.sinopec.com/download_center/reports/2010/20110328/download/2010AnnualReport.pdf

Sinopec Group. (2010). Annual report. Disponible en: http://www.sinopecgroup.com/english/Pages/AnnualReport2010.pdf

Medios de prensa

Ámbito Financiero (Silvia Peco), 29/11/2010: “Bridas compró un 60% de Pan American Energy”. Recuperado de: http://ambito.com/diario/noticia.asp?id=556061

Clarín, 10/12/2010: “Otra avanzada china: Sinopec compra la petrolera Oxy por U$S 2.450 millones”. Recuperado de: http://www.ieco.clarin.com/empresas/avanzada-Sinopec-petrolera-Oxy-US_0_387561490.html

Infomoreno Nº 197 (Víctor Bravo), 24/5/2007: “Sobre la prórroga de concesiones de Pan American Energy (PAE)”. Recuperado de: https://groups.google.com/group/infomoreno/browse_thread/thread/7f55ef59fe2ca2b1?hl=bn#

La Nación (Carlos Manzoni), 2/3/2011: “PAE ratificó la compra de Esso”. Recuperado de: http://www.lanacion.com.ar/1354087-pae-ratifico-la-compra-de-esso

La Nación (Carlos Manzoni), 30/4/2011: “Los Pérez Companc y Bulgheroni, los más ricos”. Recuperado de: http://www.lanacion.com.ar/1369353-los-perez-compac-y-bulgheroni-los-mas-ricos

Oilproduction, 31/1/2011: “Inversiones Chinas en Argentina en 2010”. Recuperado de: http://www.oilproduction.net/cms/index.php?option=com_content&view=article&id=1717:inversiones-chinas-en-argentina-en-2010&catid=53:notas-de-opinion&Itemid=110

Página/12 (Roberto Navarro), 12/05/2011: ” El Belgrano Cargas vuelve a la vía”. Recuperado de: http://www.pagina12.com.ar/diario/economia/2-168388-2011-05-18.html

Página/12, 13/5/2011: “China promete más inversiones”. Recuperado de: http://www.pagina12.com.ar/diario/economia/2-168077-2011-05-13.html

Red Eco (Fabiana Arencibia), 17/7/2007: “Plata para la entrega de petróleo”. Recuperado de: http://www.redeco.com.ar/nv/index.php?option=com_content&task=view&id=5482&Itemid=43

Telam, 12/5/2011: “China anunció que adquirirá 500 mil toneladas de aceite de soja de producción argentina”. Recuperado de: http://www.telam.com.ar/vernota.php?tipo=N&idPub=221705&id=421279&dis=1&sec=2