BHP Billiton, minera Nº1 del mundo, no se rinde y ha lanzado una oferta hostil por el grupo de fertilizantes Potash, después de que el consejo de administración de ésta última rechazase la propuesta de adquisición por US$ 38.500 millones que lanzó la minera angloaustraliana. La operación se realizará en efectivo y supone una prima del 20% sobre el precio de Potash del miércoles 11/08.

BHP Billiton, minera Nº1 del mundo, no se rinde y ha lanzado una oferta hostil por el grupo de fertilizantes Potash, después de que el consejo de administración de ésta última rechazase la propuesta de adquisición por US$ 38.500 millones que lanzó la minera angloaustraliana. La operación se realizará en efectivo y supone una prima del 20% sobre el precio de Potash del miércoles 11/08.

Fuente: Urgente24

(N. de la R.: El hidróxido de potasio (también conocido como potasa cáustica) es un compuesto químico inorgánico de fórmula KOH, tanto él como el hidróxido de sodio (NaOH), son bases fuertes de uso común. Tiene muchos usos tanto industriales como comerciales.

> El carbonato de potasio o carbonato potásico es una sal blanca soluble en agua (insoluble en alcohol), que se suele formar como producto de la reacción química entre el hidróxido de potasio o Potasa Cáustica (KOH) y el dióxido de carbono (CO2).

> Potasa (o carbonato de la potasa) es una forma impura de carbonato del potasio (K2CO3), que se ha utilizado desde la antigüedad en la fabricación de cristal y jabón y como fertilizante.

> Todos los proyectos de producción de fertilizantes requieren la fabricación de compuestos que proporcionan los nutrientes para las plantas: nitrógeno, fósforo y potasio, sea individualmente (fertilizantes “simples”), o en combinación (fertilizantes “mixtos”).

> Todos los fertilizantes de potasio se fabrican con salmueras o depósitos subterráneos de potasa. Las formulaciones principales son cloruro de potasio, sulfato de potasio y nitrato de potasio.

> Se pueden producir fertilizantes mixtos, mezclándolos en seco, granulando varios fertilizantes intermedios mezclados en solución, o tratando la piedra de fosfato con ácido nítrico o nitrofosfatos.)

18/08/2010. Una semana después de que el Kremlin auspiciara la fusión de sus 2 principales productores de potasa para crear un líder mundial en el segmento de fertilizantes agrícolas, BHP Billiton, tras 2 años de especulaciones, se ha decidido a lanzar una oferta contra su rival canadiense Potash Corporation.

Tras el rechazo, el martes 17/08, del consejo de Administración al acercamiento amistoso de BHP por considerarlo “groseramente insuficiente”, según publica el diario Financial Times, el gigante minero optó el miércoles 18/08 por lanzar una opa (oferta pública de adquisición) hostil por el mismo importe, US$ 39.000 millones (€ 30.294 millones), en un intento de que sean los accionistas quienes decidan si quieren vender o no.

La canadiense considera la oferta de US$ 130 por acción “extremadamente insuficiente”. Además, Potash aeguró que estaba abierta a estudiar otras ofertas, aunque los analistas consideran que otras mineras rivales, como la brasileña Vale o Rio Tinto, tendrían dificultades para competir con la angloaustraliana.

De concretarse, ésta podría ser una de las mayores operaciones del año, aunque todavía está lejos de compras como la que protagonizó Pfizer el año pasado con la adquisición de Wyeth por US$ 68.000 millones o del récord que ostenta AOL desde hace una década al pagar US$ 126.800 millones por Time Warner.

“Es una adquisición de un tamaño considerable. No hay muchas compañías que puedan llevarla a cabo”, asegura un gestor de Karara Capital. Un analista de Perpetual Investments se mostró “sorporendido por el múltiplo que están dispuestos a pagar por la canadiense”.

Los analistas critican la actitud tan agresiva de BHP en su política de compras, sobre todo desde los últimos fracasos en sus intentos de adquirir a sus rivales de forma poco amistosa.

Hace apenas unos meses, el gigante angloaustraliano se vio obligado a retirar su oferta de más de € 100.000 millones sobre su compatriota y rival Rio Tinto, que logró evitar la operación gracias, en especial, a un descenso en la cotización de las materias primas, que lastró la liquidez de BHP.

“BHP Billiton anunció hoy su intención de hacer una oferta en efectivo para adquirir todas las acciones ordinarias emitidas y en circulación de Potash Corporation”, según un comunicado de la firma anglo-australiana, que quiere convertirse en el proveedor de fertilizantes Nº1 del mundo.

El presidente de BHP, Jac Nasser, afirma que creen “firmemente que los accionistas de Potash encontraran la oferta, que supone una prima del 32% sobre la media del precio de cotización de un mes de la compañía, muy atractiva”.

BHP Billiton tiene previsto comenzar formalmente la oferta el viernes 20/08. La compañía angloaustraliana necesitará US$ 43.000 millones para financiar la operación, dinero que incluye la deuda de Potash, según el comunicado.

Los expertos consideran que el precio de la opa podría ser insuficiente, teniendo en cuenta el potencial de revalorización de la potasa, que podría aumentar su valor por 7 en la próxima década, ya que este mineral, derivado del potasio, se emplea como fertilizante, cuya demanda se está disparando en Asia al calor del despegue de la economía china y del mayor poder adquisitivo de la población local, que demanda más alimentos.

Aunque BHP ofrece una prima a los accionistas del 20% sobre el precio de mercado, los analistas calculan que el importe total de la operación podría llegar a rondar los US$ 60.000 millones, si el gigante angloaustraliano quiere hacerse con su presa.

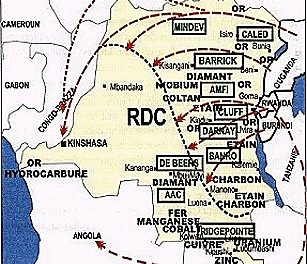

Canadá es el único país que, de momento, puede hacerle frente a Rusia en la producción de un mayor número de minerales, aunque en lugar de potenciar la creación de grandes grupos nacionales, está dejando que las grandes multinacionales lideren la concentración del sector.

Potash se convierte así en la mejor alternativa de BHP para seguir siendo líder mundial en minería con la cartera más diversificada.

Mientras que algunas regiones, como Latinoamérica (cobre y mineral de hierro) o África (oro y diamantes) destacan por los yacimientos de materias primas concretas, Canadá, junto a Rusia, concentra las reservas de mineral más diversificadas del mundo.